Modello Redditi 2022: la deduzione fiscale degli ammortamenti sospesi 2021

La Legge di Bilancio 2022 ha riproposto la possibilità, in origine prevista dal cosiddetto Decreto Agosto per i bilanci 2020, di sospendere gli ammortamenti anche sul bilancio 2021, a determinate condizioni e in specifici casi.

La conversione del decreto Sostegni Ter che ha ricevuto la fiducia il 24 marzo ed è in corso di pubblicazione in gazzetta ha tolto tutte le limitazioni consentendo la sospensione degli ammortamenti sui bilanci 2021 a tutte le imprese indipendentemente dai comportamenti nei precedenti esercizi.

Per un approfondimento sulla questione è possibile leggere l’articolo: Ammortamenti sospesi per tutti anche nel 2021.

Così come già avvenuto per i bilanci 2020, sui bilanci 2021 su cui gli ammortamenti sono stati sospesi è lasciata alla facoltà del contribuente la scelta di operare o non operare la deduzione fiscale delle quote di ammortamento sospese.

Da un punto di vista tecnico la scelta non è indifferente: dato che la sospensione degli ammortamenti in bilancio comporta la modifica del piano di ammortamento civilistico originario, se a questa non si accompagna anche lo slittamento della deduzione fiscale, si creerà il disallineamento tra valori civilistici e fiscali che dovrà essere rilevata in sede di dichiarazione dei redditi.

Con altre parole, se l’ammortamento sospeso sul bilancio 2021 non viene dedotto dal contribuente, i valori civilistici e fiscali resteranno allineati, e non si presenteranno rilevanze in sede di dichiarazione dei redditi 2022 (per l’anno fiscale 2021), sulla quale gli ammortamenti semplicemente non figureranno.

Nel diverso caso in cui il contribuente decide di dedurre fiscalmente l’ammortamento sospeso sul bilancio 2021, si creerà un disallineamento tra valori civilistici e fiscali che dovrà essere evidenziato sul modello Redditi 2022.

Con riferimento al modello Redditi SC 2022, il primo passo consiste nella rilevazione della variazione in diminuzione rappresentata dal valore fiscale degli ammortamenti non presente tra i valori civilistici.

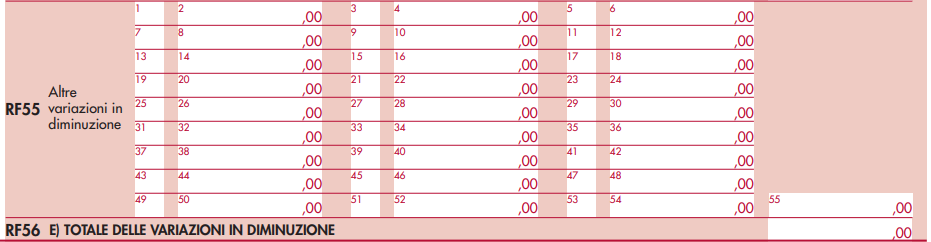

Tale variazione in diminuzione dovrà essere esposta al rigo RF55 tra le “Altre variazioni in diminuzione”.

Le istruzioni del modello precisano che sul rigo in questione dovrà essere indicato l’importo della variazione in diminuzione preceduto dal codice che ne identifica la tipologia, che, per il caso in questione, è il codice 81.

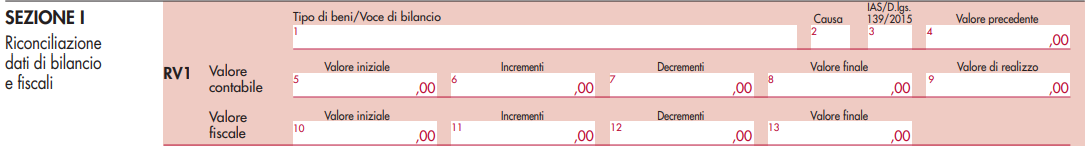

Per tutti i casi di disallineamento tra valori civilistici e valori fiscali, il modello Redditi SC 2022 richiede anche la compilazione del quadro RV – sezione I dedicata alla “Riconciliazione dati di bilancio e fiscali”, che deve essere compilata “in tutte le ipotesi in cui i beni relativi all’impresa risultano iscritti in bilancio a valori diversi da quelli riconosciuti ai fini delle imposte sui redditi”.

Il rigo RV1 (o successivi), di intuitiva compilazione per quanto riguarda l’esposizione dei valori civili e fiscali, richiederà l’indicazione al campo 1 della voce di bilancio che accoglie i valori disallineati e al campo 2 “Causa” il codice 5 “Altre operazioni”, non essendo prevista un codice specifico per la fattispecie.

Osservando la questione dal punto di vista opposto, il disallineamento tra valori civilistici e fiscali per effetto della deduzione già operata su ammortamenti non rilevati sul bilancio 2020, a seconda della vita utile del bene, può portare alla presenza in bilancio di quote di ammortamento civilistiche già dedotte nel precedente esercizio.

Ricordiamo che il recupero dell’ammortamento sospeso nel 2020 sarebbe dovuto avvenire al termine del piano di ammortamento originario; se l’ultimo esercizio d’ammortamento era proprio il 2020, il recuperò verrà effettuato già sul bilancio 2021.

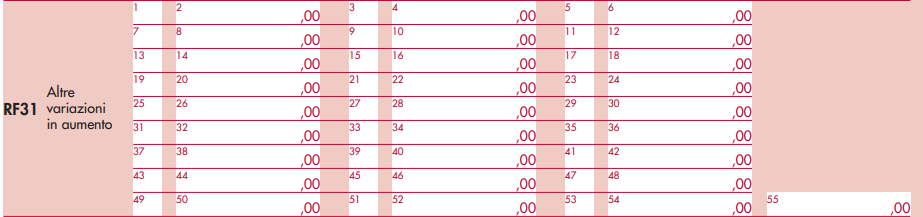

In una tale situazione, sempre che i valori civili e fiscali risulteranno disallineati per effetto della deduzione operata, in sede di dichiarazione dei redditi dovrà essere rilevata una variazione in aumento equivalente al valore dell’ammortamento civilistico non deducibile fiscalmente.

Le istruzioni del modello Redditi SC 2022 precisano che in tale situazione dovrà essere compilato il rigo RF31 “Altre variazioni in aumento”.

In questo caso dovrà essere indicato l’importo della variazione in aumento preceduto dal codice che ne identifica la tipologia, che, per il caso in questione, è il codice 67.